|

Transfert intra-groupe: Pourquoi ? Pour qui ? Comment ?Par Mikaël GossiauxJeudi 12.03.20 |

Principes

Depuis le 1er janvier 2020, une société peut céder une partie de son bénéfice imposable à une autre société du même groupe, qui serait, par hypothèse, en perte.

La première ne sera pas taxée sur le bénéfice ainsi cédé et la seconde non plus, compte tenu des pertes supportées.

Pour qui ?

Ce transfert suppose toutefois l’existence d’un lien économique entre les sociétés, à savoir une participation directe d’au moins 90% (situation « mère-fille ») ou l’existence d’une « société mère » commune qui possède directement au moins 90% du capital des sociétés transférante et bénéficiaire (situation de sociétés « sœurs »).

Par ailleurs, ce lien doit exister pendant une période ininterrompue de 5 ans, qui débute le 1er janvier de la quatrième année civile précédant celle dont le millésime désigne l’exercice d’imposition.

En d’autres termes, pour une société dont l’exercice comptable se clôture le 31 décembre de chaque année, la participation acquise dans le courant de l’année 2019 sera prise en considération à partir du 1er janvier 2020 et un transfert de bénéfice imposable sera possible à partir de l’exercice d’imposition 2024, bilan au 31 décembre 2023, pour autant que la participation soit conservée jusqu’au 31 décembre 2024 (donc après la réalisation du transfert intra-groupe).

Enfin, certaines exclusions doivent être relevées, comme par exemple les sociétés qui mettent un bien immeuble à disposition de leur dirigeant ou de personnes qui leur sont liées.

Comment ?

Le transfert intra-groupe est subordonné à la conclusion, pour chaque exerce d’imposition considéré, d’une convention à établir selon un modèle qui sera déterminé par le ministre des Finances ou son délégué.

Aux termes de cette convention, la société bénéficiaire s’engagera à déclarer le montant du transfert intra-groupe dans sa déclaration à l’impôt des sociétés. La société transférante s’engagera, quant à elle, à payer à la société bénéficiaire une indemnité égale à l’économie d’impôt réalisée.

Cette indemnité est neutre sur le plan fiscal, c’est-à-dire non déductible dans le chef de la société transférante, qui la paie, et non imposable dans le chef de la société bénéficiaire, qui la perçoit.

Quel montant ?

Les sociétés sont libres de déterminer le montant du transfert. Toutefois, deux limites doivent être prises en considération :

- la société bénéficiaire ne peut imputer sur le montant transféré que sa perte de l’année, à l’exclusion de toute autre déduction, dont la déduction des pertes antérieures ou la déduction pour revenus définitivement taxés ;

Tout ce qui excède la perte de l’année sera donc imposable dans le chef de la société bénéficiaire.

- la société transférante ne peut céder plus que ses bénéfices imposables ;

L’excédant éventuel ne sera pas reportable, en sorte qu’il sera perdu, ce qui emporte une double imposition économique (non-déduction dans le chef de la société transférante et imputation sur les pertes antérieures dans le chef de la société bénéficiaire).

Un cas d’application pratique : société immobilière du groupe

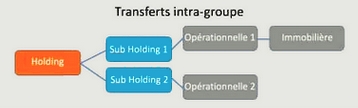

Il est fréquent qu’un groupe de sociétés se constitue d’une holding détenant une société immobilière et une société opérationnelle.

Imaginons que cette société opérationnelle réalise, dans le courant de l’année 2020, un bénéfice de 100.000€, soumis à l’impôt au taux ordinaire de 25 %, soit 25.000€. La société immobilière réalise, pour sa part, une perte de l’année de 50.000 €, en raison notamment des frais d’acquisition de l’immeuble, des charges d’intérêts déductibles et des amortissements de l’immeuble.

Avec l’entrée en vigueur de la déduction des transferts intra-groupe, la société opérationnelle pourra transférer à la société immobilière un montant de 50.000€, lui permettant d’économiser 12.500€ d’impôt (25% de 50.000€). La société immobilière imputera sur ce bénéfice les pertes de l’année 2020 et ne paiera donc aucun impôt.

La société opérationnelle indemnisera la société immobilière d’un montant équivalant à l’économie d’impôt réalisée, soit 12.500 €, ce qui pourrait permettre le financement de travaux ou le remboursement d’un emprunt externe, en partie du moins.

Il faudra toutefois être attentif à la structuration du groupe.

Une relation mère-fille entre une société immobilière et opérationnelle est relativement exceptionnelle. Il faudra alors structurer ces sociétés afin qu’une holding détienne au moins

90 % des participations des autres sociétés du groupe.

En effet, entre sociétés « sœurs », la participation de 90 % doit être détenue par une – et une seule – société, à l’exclusion donc de plusieurs sociétés ou de une ou plusieurs personnes physiques.

Conclusion

Cette déduction est incontestablement une mesure intéressante. Elle ne pallie toutefois que très partiellement à l’absence de consolidation fiscale et emporte un risque de double taxation économique qu’il importe de ne pas négliger.

Un contribuable averti en vaut deux…

Mikaël GOSSIAUX

Florie LAFON

Avocats

Hirsch & Vanhaelst